– अर्जुन तिमिल्सिना

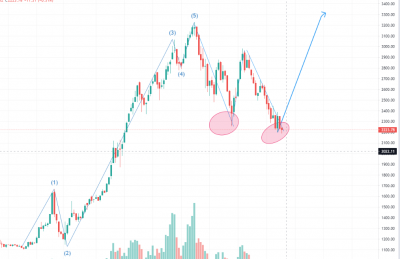

काठमाण्डौ । साप्ताहिक रुपमा सेयर बजारमा गएको साता सामान्य अंकले गिरावट आएको देखिन्छ। पछिल्लो समय सेयर बजार ३२०० बाट तल झरेको बजार दुईपटक २२०० को आसपासमा आएर रोकिएको देखिन्छ। बजार एकपटक २२०० को विन्दुबाट फर्केर २९०० सम्म पुगेर पुनः ओरालो लागेको थियो।

हाल बजार पुनः यही विन्दुमा आएर सम्हालिन खोजेको देखिन्छ। यदि बजार यही विन्दुबाट फर्किन्छ भने यसले डबल बटम लगाउँदै गरेको बुझ्न सकिन्छ।

बजार एकपटक घटेर न्यूनतम विन्दु बनाएर बढ्छ र त्यसपछि घटेर पुनः त्यही विन्दुमा वा त्यसको आसपास पुगेर बढ्छ भने डबल बटम अर्थात ‘डब्ल्यू’को आकर बनेको मानिन्छ। डबल बटम अर्थात दोहोरो न्यूनतम विन्दु डबल टपको विपरीत आकृति हो।

बढ्दो बजारमा डबल टप बनेको खण्ड बजार घट्ने र घट्दो बजारमा डबल बटम बनेमा बजार बढ्ने गर्छ। अहिलेको घट्दो क्रममा रहेको बजार डबल बटम लागेमा भविष्यमा बढ्न सक्ने बुझिन्छ।

आज हामीले बजारको मन्थली चार्टका आधारमा बजारको पछिल्लो अवस्थालाई विश्लेषण गर्ने कोसिस गरेका छौँ। (मुख्य तस्बिरमा हेर्नुहोस्)

फिवोनासी सिद्धान्तका आधारमा

फिवोनासी एक्सटेन्सन एउटा यस्तो टुल हो, जसले एकपटक बढेपछि बजार घट्दा कतिसम्म तल आउन सक्छ र कति–कतिमा टेवा लिन्छ भन्ने विषय अनुपातका आधारमा संकेत गरेको हुन्छ। बढ्दा पनि कति–कति प्रतिशतमा प्रतिरोध गरेको हुन्छ भन्ने यी अनुपातबाट अनुमान लगाउन सकिन्छ। यस्ता अनुपातलाई फिवोनासी गोल्डेन अनुपात पनि भनिन्छ। ती अनुपात २३.६, ३८.२, ५०, ६१.८ र १०० प्रतिशत हुन्।

यदि बजार घटेमा ०.२३ प्रतिशतको टेवामा २७४६ को विन्दुसम्म, ०.३८ प्रतिशतको टेवामा २४३२ को विन्दुसम्म, ०.५ प्रतिशतको टेवामा २१८४ को विन्दससम्म तथा ०.६१ प्रतिशतको टेवामा १९४८ को विन्दुसम्म आउन सक्छ।

एमएसीडी लाइनका आधारमा

सेयर प्राविधिक विश्लेषणमा प्रयोग हुने यो औजार गेराल्ड अपीले प्रतिपादन गरेका हुन्। एमएसीडी लाइन भनेको सेयर अर्थात बजार परिसूचकको अन्तिम मूल्यको २६ दिन र १२ दिनको एक्सपोनियल मुभिङ एभरेज हो। यसमा एमएसीडी लाइन र सिग्नल लाइन गरी दुई लाइन हुन्छन्। यदि एमएसीडी लाइनले सिग्नल लाइनलाई तलबाट काट्छ भने बुलिस क्रसओभर र माथिबाट काट्छ भने बियरिस क्रसओभर हुन्छ।

यो लाइनलाई आधार मान्ने हो भने १ डिसेम्बर २०२१ मा एमएसीडी लाइनले सिग्नल लाइनलाई माथिबाट काटेको र बियरिस सिग्नल बनेको देखिन्छ (हेर्नुहोस् रातो एरो)। यसले बजार एक वर्षअघि नै बियरिस बनेको देखिन्छ।

बोलिंगर ब्यान्डका आधारमा

यो सिद्धान्त सन् १९८० को दशकमा जोन बोलिंगरले प्रतिपदान गरेका हुन्। यो औजार सेयर, डेरिभेटिभ तथा विदेशी मुद्राको मूल्यमा हुने उत्तारचढावको विश्लेषणलाई मध्यनजर गरी तयार पारिएको हो। यसमा ३ वटा ट्रेन्ड लाइन हुन्छन्। पहिलो (बीचको) सामान्य चलायमान औसत रेखा, दोस्रो अप्पर ब्यान्ड र तेस्रो लोअर ब्यान्ड। यो ब्यान्डको सामान्य नियम भनेको मूल्य माथिल्लो र तल्लो ब्यान्डमा सीमित हुन्छ भन्ने हो। अर्थात् अझ सरल भाषामा भन्नुपर्दा जब मूल्यरेखाले माथिल्लो रेखालाई छुन्छ तब बजारमा करेक्सन हुन्छ र जब तल्लो रेखालाई छुन्छ तब बजार स्वाभाविक रुपमा फेरि माथितिर जान थाल्छ भन्ने हो।

यो औजारअन्तर्गत बजारको अवस्थालाई मन्थल्ली बेसमा हेर्दा मूल्यरेखा मध्य ब्यान्डभन्दा पनि तल झरेको देखिन्छ (हेर्नुहोस् कालो एरो)। यसले बजार विस्तारै बियरिस बन्दै गएको बुझन्छ।

आरएसआईका आधारमा

आरएसआई विन्दुअन्तर्गत १४ दिनको मूल्यलाई आधार मानेर भविष्यमा हुने मूल्य परिर्वतनको भविष्यवाणी गरिन्छ। यसमा ५० को जोनलाई सेन्ट्रल जोन, ३० भन्दा तल ओभर सोल्ड जोन र ७० भन्दा माथिलाई ओभर बट जोन भनेर छुट्याइन्छ।

मन्थल्ली बेसअन्तर्गत बजारको हालको आरएसआई ४८ को तहमा रहेको छ। अघिल्लोपटक यो न्यून विन्दु ३८ को तहमा पुगेपछि बजार उकालो लागेको थियो भने उच्चतम विन्दु ८४ को तहमा पुगेपछि बजार ओरालो लागेको थियो।

पिभट विश्लेषणका आधारमा

पिभट विश्लेषण भनेको सेयर तथा डेरिभेटिभको अधिकतम, न्यनूतम र अन्तिम मूल्यलाई आधार मानी यसको भविष्यमा हुने मूल्यको उतारचढाव निकालिन्छ।

बढेमा प्रतिरोध

पिभट प्वइन्ट : २६१८

घटेमा सपोर्ट

मन्थली बेसमा बजार केही समयपहिले नै पिभट प्वइन्टभन्दा तल झरेको अवस्था छ। बोलिंगर ब्यान्डमा पनि तल्लो ब्यान्डबाट मूल्यरेखाहरु तल झरेको अवस्था रहेको छ। मन्थली बेसमा नै हेर्दा एमएसीडीमा पनि बजार १ वर्षपहिले नै बियरिस क्रसओभर भएको देखिन्छ। यो हिसाबले बजार प्रस्ट बियरिस अवस्थामा रहेको छ।

बजारले अहिलेको लोसँगै पुनः डबल बटम बनाउँदै गरेको सम्भावना पनि देखिन्छ। यदि बजार २२०० कै आसपासबाट फर्किन्छ भने डबल बटम बनेको र बजारको अप ट्रेडको सम्भावना रहन्छ। यदि बजार यो विन्दुबाट पनि तल आउँछ भने एकपटक बजार फिवोनासीको ०.६१ प्रतिशतको करेक्सन २००० आसपाससम्म पनि बजार आउन सक्ने सम्भावना बजारमा उत्तिकै रहेको छ।

नोट : सेयर बजारमा प्राविधिक विश्लेषण एक औजारमा आधारित अनुमानित विश्लेषण हो। यसको अर्थ सेयर बजारमा हामीले यही नै हुन्छ भनेर ठोकुवा गरेका भने होइनौँ। लगानीकर्ताले लगानी गर्दा आफ्नो जोखिम लिन सक्ने क्षमता र कम्पनीको वित्तीय अवस्था हेरेर लगानी गर्नुपर्छ। यो कारोबारका लागि सिफारिस भने होइन।

2024-01-19

2024-01-19

2024-01-19

2024-01-19

2024-01-19

2024-01-19

2024-01-19

2024-01-19

2024-01-19

2024-01-19